The BlockChain Group : la première Bitcoin Treasury Company européenne

The Blockchain Group a annoncé l’attribution gratuite de bons de souscription d’actions (BSA) au bénéfice de ses actionnaires pour accélérer sa (...)

Bourse tendance : analyse du mois de septembre 2010 et tendance des marchés pour octobre, détails...

Publié le par

Le fonds en euros EURO+ proposé par Swiss Life a publié une performance annualisée de + 3.60 % en 2024, sans bonus de rendement ni autre artifice marketing. Accessible via le contrat d’assurance-vie monosupport Placement-direct EURO+. Sans frais sur les versements, seulement 0.60% de frais de gestion, ce contrat EURO+ peut être considéré comme étant un des meilleurs plans épargne sans risque.

La Fed a indiqué lors de sa conférence mensuelle, qu’elle maintenait ses taux ; ils resteront compris

entre 0 et 0,25%. Mais elle a également ajouté être disposée à assouplir de nouveau sa politique

monétaire, si l’environnement économique venait à se dégrader. En effet la Fed s’inquiète de la

faiblesse de l’emploi manufacturier et des commandes à l’industrie. L’annonce d’un « quantitative

easing », aura pour conséquence de faire baisser les taux longs des obligations d’état, ainsi que

d’alourdir le bilan de la [a[banque]a] centrale de titres dont la qualité baisse, à cause notamment des

rachats d’actifs de mauvaise qualité auprès des [a[banques]a]. Ce qui explique la forte baisse du dollar

face aux autres devises.

Du côté des statistiques, les premiers chiffres du chômage ont été encourageants ; ils sont deux fois

moins élevés que prévu.

L’ISM Manufacturier a dépassé les attentes, mais il est à tempérer par un ISM des services moins

bon qu’attendu. Bonne surprise sur les commandes de biens durables qui ont reculé moins que

prévu.

Les prix des logements aux Etats-Unis ont ainsi reculé pour le deuxième mois consécutif, cette baisse

faisant suite à la suppression des mesures d’incitations fiscales. Les ventes de logements anciens

progressent au mois d’août, mais les prix continuent de chuter.

Ces chiffres plutôt encouragent ont permis aux indices américains d’établir leur plus forte progression

mensuelle depuis le début de l’année 2010 : le S&P grimpe de 8.75%, le Dow Jones de 7.72%.

L’UE a définitivement adopté son projet de supervision financière avec la mise en place d’un

organisme de contrôle supranationale, dirigé par le président de la BCE.

Les statistiques sur le vieux continent ont été plus mitigées. L’Europe souffre du redressement de sa

devise comme de la baisse des indicateurs avancés d’activité (PMI). Ces indicateurs avancés se

situent toujours au dessus du seuil de 50, signe de la poursuite de la reprise, ce qui ne devrait pas

trop affecter les résultats plutôt satisfaisants du troisième trimestre.

Par ailleurs, les investisseurs ont été déçus par le recul inattendu des commandes à l’industrie en

Allemagne.

Les craintes restent persistantes sur la solidité des états périphériques. L’agence Moody’s a

downgradé d’un cran l’Espagne, en raison de la détérioration de la situation financière du pays ; la

note baisse de AAA à AA1. Le gouvernement irlandais, dont le système bancaire est en grande

difficulté, a indiqué que le coût du sauvetage de son système financier serait plus élevé que prévu.

Les indices européens progressent fortement sur le mois : le CAC 40 grimpe de 6.43% et l’Eurostoxx

50 de 4.76%.

Les autorités chinoises ont continué à laisser leur devise s’apprécier à des niveaux jamais vus depuis la mise en place du système de cotation actuel du yuan en janvier 1994. Le marché chinois a été porté par l’indice PMI manufacturier [a[HSBC]a] orienté à la hausse. Ces bonnes statistiques continuent de confirmer la capacité des pays émergents à tirer la croissance mondiale. En effet, la Chine, l’Inde et le Brésil qui ne représentent que 25% du PIB mondial, devraient générés 60% de la croissance mondiale en 2010.

Le Hang Seng progresse de 8.87%.

Les estimations de résultats commencent à être révisées à la baisse pour 2011, mais les marchés actions restent attractifs, en effet le rendement des actions reste largement supérieur au rendement obligataire à 10 ans.

Le mois de septembre a été marqué par l’entrée de Natixis et Publicis en lieu et place de Lagardère et Dexia, au sein de l’indice CAC 40.

Concernant les performances sectorielles, on retrouve en tête du palmarès :

L’automobile (+16.67%) a été tirée par la forte demande des émergents, notamment la Chine et l’Inde, Peugeot gagne 19% et Renault s’adjuge 17.7% sur le mois.

Les valeurs technologiques (+8.47%) Alcatel-Lucent (+21.67%), STMicroelectronics (+6.84%). Le secteur a été tiré par la bonne perspective des grands groupes américains sur la fin de l’année, ainsi que par la poursuite des programmes de réduction de coût,

La chimie (+7.71%) : Air liquide gagne 9.58% après la signature d’un contrat pour une raffinerie en Arabie Saoudite, le plus gros investissement de l’histoire du groupe. Linde (+7.40%) profite de la reprise du marché du gaz.

A contrario les bancaires (-0.31%) ont tiré les indices vers le bas. Les déclarations de la BCE ont mis en exergue les fragilités du secteur, en raison de son exposition aux dettes souveraines, à un environnement de taux, toujours bas, ainsi qu’à une croissance économique toujours faible. L’annonce par Deutsche Bank d’une perte, suite à une charge de réévaluation liée à sa participation dans Postbank, a fait plongé le titre de 18.36%, A l’inverse le modèle de [a[banque]a] universelle montre pleinement sa solidité : Société Générale progresse de 5.15% et [a[BNP Paribas]a] de 5.67%.

Les utilities (-0.33%) : EDF (+0.67%), Séchilienne (-1.36%) ; les plans de réduction budgétaire pèsent toujours sur ces titres.

Les télécoms (-0.89%) : le secteur a été plombé par la hausse de la TVA appliquée aux offres 3-play, ce qui devrait alourdir la facture des usagers. France Télécom perd 1.18%, Iliad à quant à lui bénéficié de l’autorisation par le conseil de Paris de l’installation d’antennes relais dans la capitale, le titre gagne 3% sur le mois.

La monnaie unique a dépassé les 1,36 dollar pour la première fois depuis avril dernier. Le programme de rachat par la Fed d’actifs financiers pèse sur le billet vert. Ces mesures occultent complètement les difficultés du système bancaire européen, ainsi que les craintes sur les dettes souveraines des états périphériques. L’euro progresse de 7.37% face au dollar, la parité s’établit à 1.3621.

Les plus hauts historiques du yen ont poussé la banque du Japon à intervenir sur le marché. Elle a vendu sa devise contre de la monnaie étrangère afin de faire baisser le cours et donc diminuer le coût de ses exportations.

La devise chinoise a également touché des plus hauts historiques depuis juillet 2005, suite à la décision de la Banque populaire de Chine de laisser le yuan fluctuer plus librement face au dollar.

Du côté des matières premières

Le prix de l’or a franchi pour la première fois la barre des 1.300 dollars l’once. Ce niveau record a été atteint grâce à la demande vigoureuse des investisseurs spéculatifs qui se couvrent contre le risque d’[a[inflation]a] et par un net affaiblissement du dollar. En effet la possibilité d’intervention de la Fed aurait pour conséquence de faire marcher la planche à billet. L’or progresse de 4.97% sur le mois et s’établit à 1308.5$.

Le [a[pétrole]a] progresse de 11.37% soutenu par la reprise des indices mondiaux. Le baril s’établit 30 septembre à 79.86$/baril.

Dans un contexte de reprise économique toujours faible, nous allons continuer à surpondérer la zone émergente. En effet la Chine, l’Inde et le Brésil vont générer plus de la moitié de la croissance mondiale en 2010. Les secteurs à privilégier sont donc les ressources de base, actif déterminant pour la suite de la croissance de ses pays en plein développement.

La croissance des marchés émergents devrait donc rester un soutien aux matières premières. Nous attendons enfin la poursuite de la vive progression des métaux précieux, l’Argent devrait à nouveau surperformer l’once d’Or ce mois-ci. Stratégie de couverture et surtout alternative au Dollar en tendance baissière soutenue et face à toutes les devises. Nos équipes de recherche continue également de privilégier les secteurs liés à la consommation, et aux valeurs technologiques.

A l’inverse, le manque de visibilité sur le secteur bancaire et des assureurs, avec la mise en place progressive de Bâle 3 et solvabilité II, devrait peser sur ces secteurs jusqu’à la fin de l’année. Nous nous dégagerons également de la construction après une bonne progression du secteur en septembre.

En ce qui concerne les devises, nous continuons de surpondérer le franc suisse, la solidité financière du pays, indique clairement que la Suisse sera la grande gagnante de cette crise européenne. Cette chute du Dollar reflète la peur des Etats-Unis de voir les exportations continuées à peser sur leur balance commerciale, comme ce fût le cas au second trimestre. Le moteur extérieur jouera tout son rôle tant que le chômage restera durablement élevé.

La dépréciation du Dollar représente un acquis de croissance économique majeur pour l’économie américaine et cette baisse devrait se poursuivre jusqu’à la fin de l’année. Le Japon, l’Europe, le Brésil…. Tout le monde en souffre sauf la Chine, suffisamment forte pour poursuivre le contrôle de son taux de change.

Philippe de Vandière Analyste marché IG Markets France

The Blockchain Group a annoncé l’attribution gratuite de bons de souscription d’actions (BSA) au bénéfice de ses actionnaires pour accélérer sa (...)

Charwood Energy (ISIN : FR001400AJ60, mnémonique : ALCWE), spécialiste français des solutions sur mesure de valorisation énergétique de la (...)

En pleine crise boursière, LVMH a présenté ses résultats. Décevants pour les investisseurs, l’activité ressort encore plus faible qu’anticipée.

La Bourse n’aime pas l’incertitude. Et pourtant, elle semble fascinée par le plus imprévisible des chefs d’orchestre : Donald Trump.

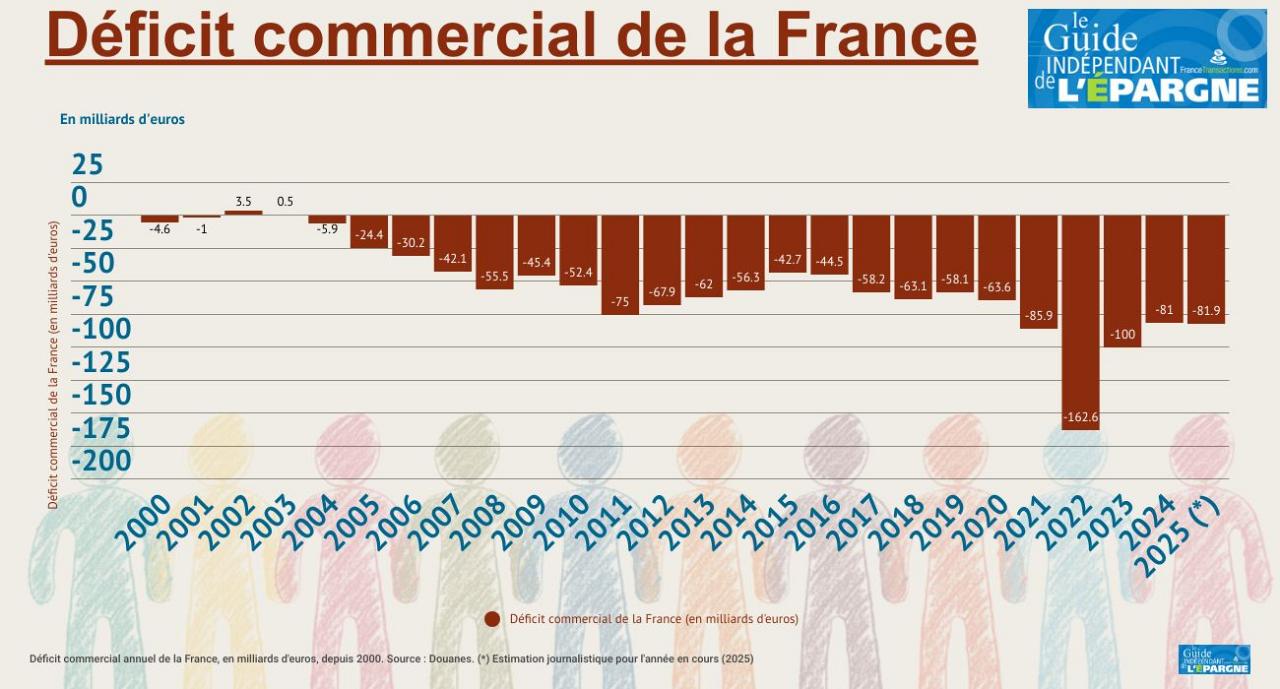

Quels sont les vrais chiffres du déficit commercial de la France au mois de février 2025 ?

Croissance du chiffre d’affaires 2024 de 16% à 9,2 M€, inférieure aux objectifs de la Société.