Nouvelle hausse à venir du pétrole ? Comment faire pour investir sur le pétrole ?

Comment investir sur le pétrole ? Il est impossible pour un particulier de détenir en direct ce type d’actif, alors comment faire ? Explications.

En deux jours, Jérome Powell a volontairement tenu à rassurer les investisseurs en promettant l’impossible à tenir : pas d’inflation non contenue et pas de remontée des taux jusqu’en 2023 ! Bilan, les indices boursiers battent de nouveaux records avec des taux d’intérêts qui remontent. Ubuesque.

Publié le par , mis à jour le

La mutuelle d’épargne GARANCE propose des offres de bienvenue exceptionnelles pour les nouvelles souscriptions en assurance vie sur Garance Epargne (jusqu’à 3.500€ offerts !). Les primes en euros sont soumises à conditions de versements en montant (cumulables sur toute la période des offres), sans imposition de répartition supplémentaire sur des unités de compte.

Qu’il est bon de rire parfois. Cela fait quelques semestres que les marchés financiers s’embarquent dans des délires irrationnels, mais là, c’est vraiment le pompon. M. Powel voudrait nous faire croire que nous ne ferons pas face à une inflation importante d’ici 2023. Mince alors...

Nous venons d’assister sans doute à la plus grande farce jamais dans les marchés financiers. Jérome Powel vient d’annoncer, en deux jours, durant deux discours officiels distincts exactement la même chose : l’inflation ne fera pas son grand retour, alors que l’économie US devrait booster jusqu’en 2023. Étonnant, les taux US sont en hausse de plus de 30% depuis quelques semaines et l’inflation ne fait que grimper depuis le début de l’année 2021. Comment diable Powell entend calmer ce jeu ? Par des discours ubuesques comme ceux-ci, et les résultats qu’ils produisent sur les marchés financiers. L’on comprend aisément que les bulles financières actuelles ne sont pas prêtes de s’estomper. Le grand carnaval continuera tant que les banques centrales arriveront à canaliser les investisseurs, à grand coup d’injections de liquidités et de taux maintenus artificiellement bas. Des marchés financiers jugulés par les banques centrales.

Les taux US ne sont pas encore élevés, mais la remontée est rapide. Plus de +30% de hausse en quelques séances seulement, cela risque de commencer à irriter les investisseurs ayant couverts leurs actions sur des obligations.

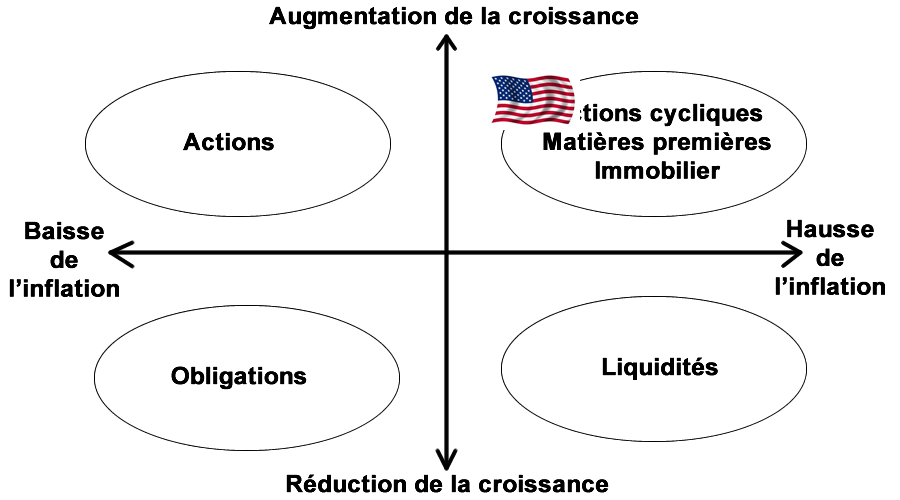

Vendre les actions pour acheter des bons obligataires US ? Non Kévin ! Ce n’est pas ce qu’il faut faire. Quand la croissance et l’inflation repartent à la hausse, il faut miser sur les bonnes vieilles valeurs cycliques, les matières premières et l’immobilier, comme d’habitude quoi. Bon, de notre côté de l’Atlantique, l’on va pouvoir bientôt commencer à acheter des OAT indexées sur l’inflation, car les taux négatifs pour la France, ce sera bientôt fini. La crise de la dette va faire son grand retour, et là, les discours devraient changer radicalement. Car cette dette abyssale, il faut falloir encore trouver une astuce de balayeur afin de la glisser sous le tapis dans un coin, jusqu’au siècle prochain. Nous n’arrivions pas déjà à rembourser la précédente, alors que tout allait bien (pas si mal que cela dirons-nous...), donc celle-ci... Inutile d’espérer.

| Zones géographiques | Inflation (rythme annuel) | Taux d’intérêts Long Terme (10Y) | Croissance (% PIB) | Consommation | Actifs à privilégier |

|---|---|---|---|---|---|

| USA | "> 1.40% |

"> 1.36% |

"> 5.50% |

"> 5.50% |

Actions cycliques Matières premières Immobilier |

| USA : quels actifs financiers privilégier ? | |||||

|

|||||

| La position du drapeau de la zone géographique sur le schéma indique le ou les actifs financiers à privilégier. Sa position est calculée en fonction de la variation des indicateurs marcoéconomique de l’inflation et de la croissance. (dernière mise à jour effectuée le 26/02/2021 ) | |||||

Il faut avoir la foi que les indices vont encore exploser de +30% à court terme pour se lancer dans de tels risques financiers. Attendre un retour sur des bases de valorisation serait sans doute plus sain. Il faut être un gamer expérimenté pour acheter les indices sur ces niveaux, franchement, aimer jouer au casino, ou avoir remporter le jackpot de l’Euromillions. Perso, avec 210 millions d’euros, je ne mets pas un cent dans les indices actions, le bitcoin, ou encore ces placements risqués sur les marchés financiers. Je mise tout sur le cuivre et l’argent :)

Comment investir sur le pétrole ? Il est impossible pour un particulier de détenir en direct ce type d’actif, alors comment faire ? Explications.

Comme pour de nombreux assureurs, l’année 2025 aura été très favorable. Allianz enregistre un résultat record à 17,4 milliards d’euros. Détails.

L’envolée du marché des puces génère des profits colossaux, le titre Nvidia ne déçoit pas, mais les investisseurs souhaitent en avoir toujours plus.

Le retour de Stellantis en pleine forme sera long. Après le changement de direction, et la dépréciation d’actifs record pour une entreprise (...)

AXA a publié des résultats 2025 records, avec une hausse du résultat opérationnel par action en haut de sa fourchette cible.

IG, le courtier n°1 mondial pour les produits dérivés (CFD), propose désormais également le compte titres ordinaire (CTO), à des conditions (...)